越来越多的券商,正在看好境外市场的发展前景,其国际化的布局动作也日渐频繁。 近日,证监会正式批复信达证券以自有资金5.17亿港元出资收购信达国际63%的股权,以拓展信达证券在香港的金融业务。上述并购完成后,信达证券成为了信达国际的直接控股股东。  而有望拔下沪伦通头筹的华泰证券,其频繁的出海动作也引来市场高度关注。除了在伦交所发行GDR(全球存托凭证)之外,华泰证券陆续传出分拆境外子公司AssetMark单独上市、获得美国经纪业务、并购财务顾问业务资格等消息,其持续拓展国际化业务的意图可见一斑。 实际上,除了拓展沪伦通等西向业务之外,今年以来,不少券商明确将国际业务布局作为重要发展战略,除了争取子公司境外上海之外,券商机构还通过争取海外市场业务资格、增资境外子公司、强化国际业务团队等方式来向国际业务倾斜资本和人力。 不过,在本轮国际化业务竞争中,资本金实力较弱、综合业务架构框架搭建不足、国际人才团队欠缺的中小机构则可能在竞争中越来越显疲弱,券商国际业务的头部化趋势日渐明显。 券商加码境外业务 日前,证监会正式核准信达证券收购信达国际的批复,而这也是中国信达资产管理公司旗下两家子公司进行资产重组的重大动作。据批复公告显示,信达证券将以5.17亿港元出资收购信达国际4.039亿股,占已发行股本的63%。信达证券的这笔收购动作也被视为国内券商加码境外金融业务的标志之一。 实际上,在出海业务的布局上,头部券商的动作力度更大。6月14日,华泰证券公告宣布将申请发行GDR并在伦敦证券交易所上市,目前上述发行已经取得证监会和英国金融市场行为监管局的批准。这也意味着沪伦通的开通,正在迈入实质性的一步,而华泰证券也将成为首家登陆伦交所的A股券商公司。 根据公告显示,华泰证券确定全球存托凭证(GDR)最终发行价格为每份20.5美元,在超额配售权行使之前发行数量7501.36万份,募集资金总额募集资金为15.38亿美元。本次发行的GDR预计于伦敦时间2019年6月17日开始附条件交易,伦敦时间2019年6月20日正式在伦敦证券交易所上市。 据华泰证券此前披露,此次发行GDR所募集的资金,将支持国际业务内生与外延式增长,扩展海外布局。按照设想,通过此次GDR的发行,华泰证券将国际化布局进一步渗透进伦敦证券交易所这一国际化资本市场,合理有效利好用国内国际两个市场,且资本实力得到进一步增强,符合公司战略转型目标,有利于公司综合实力和国际竞争力的提升。 而在业内人士看来,除了成功登陆伦交所并强化国际市场布局之外,华泰证券如果成功打响沪伦通第一枪,也将为未来中国公司去海外募资或者境外公司来A股市场上市做好示范样板。而随着沪伦通业务的开展,券商机构的境外业务量也将随之抬升,这也是国内资本市场开放后背景下证券公司有待挖掘的新盈利增长点。 而除了沪伦通之外,子公司境外上市、争取海外业务资格也成为券商国际化布局的重要战略方向。以华泰证券为例,公司近期也宣布证监会对分拆AssetMark境外上市事宜无异议,而AssetMark公司本身正是华泰公司收购后推进美国市场业务、强化财富管理转型的重要落点。此外,华泰证券还宣布已经在近日获得在美国开展证券承销、面向机构投资者的证券经纪业务、并购财务顾问等业务的资格,这也进一步强化了其在境外市场的业务开拓的能力。 海通证券则在近年将国际业务平台作为领先行业的重要竞争优势之一,2018年其境外业务利润占比已经接近30%左右。6月3日,海通证券旗下融资租赁公司海通恒信正式在香港挂牌,成为海通证券旗下第二个境外上市平台。海通恒信的上市也成为海通证券国际化战略的重要里程碑。 而据了解,除了在港股市场IPO项目承销、股权融资项目承销等业务拿单数量排名前列之外,海通证券在美国、欧洲等市场也率先布局广泛的投资银行业务。此外,海通证券的自贸区分公司是首批加入自贸区FTU体系的证券机构,成功实施了国内券商首单FT 项下跨境融资项目。 据券商2018年年报显示,中信证券、国信证券、广发证券、西南证券等多家上市券商,均更新了对香港子公司增资的方案进展,券商在境外业务的资本投入也不断加码。广发证券研究指出,重资产业务使券商成为资本市场的组织者、产品设计者、流动性提供者、交易的参与者以及风险的管理者,成就其资本市场的核心地位。 中小机构竞争难度加剧 从券商目前布局的进程来看,头部券商在境外市场上的布局动作更多,而中小券商因资本、资源、人才等各方面实力不足,而在本轮国际化业务的竞争中日渐显出疲态,业务竞争难度也越来越大。 以沪伦通为例,随着国内资本市场和境外市场双向业务互联互通程度不断加深,华泰证券为代表的头部券商在跨境业务上越来越具备领先优势,有利于提升其竞争能力。 有中型券商香港业务负责人分析,华泰证券有望打响沪伦通第一枪,实际上也代表了当前国际化业务头部化的趋势越来越明显。由于资本金更加充裕、国际化业务布局更深入,头部券商的国际化业务贡献度也会日渐提升,这也会加剧券商间的竞争。 而从团队建设来看,头部券商吸引人才的能力更强,有利于其在国际市场的开拓和布局。比如华泰证券此前就在全球选聘职业经理人,以服务其国际业务、美国市场财富管理业务等诸多板块。中金公司在去年年报中明确提出,公司23%的雇员、55%的董事总经理及65%的高级管理层拥有海外留学或工作经验。 据一位券商机构人士透露,由于国际业务的开展对券商机构带的资本实力、公司经营能力、境外市场展业能力有很高的要求,同时对境外市场业务规则也需要有一定深度的了解和渗透,但由于中小券商发展重点更多在国内市场,且业务布局并不全面,开拓国际市场的难度比较大。 上述人士也表示,往中小券商还希望通过高薪挖人的方式来向大平台的团队和人才借力,从而实现弯道超车。但是近年来,由于大平台的综合实力越来越强,很多业务并非跟随人才流失而流失,同时和头部券商相比,小平台的机制、风控以及薪酬激励方面始终存在差距,精英人才向头部券商的流动也会越来越多。 |

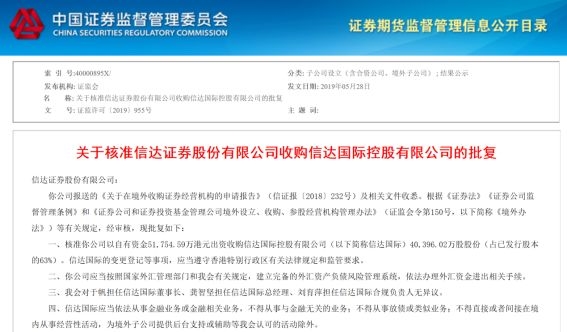

还没有用户评论, 快来抢沙发!